嘉盛行情分析

强硬的FOMC会议记录没能带动金价摆脱区间波动- 嘉盛集团官网

黄金和美国2年期债券收益率之间的相关性

来源: Bloomberg, StoneX

通胀与联邦基金利率

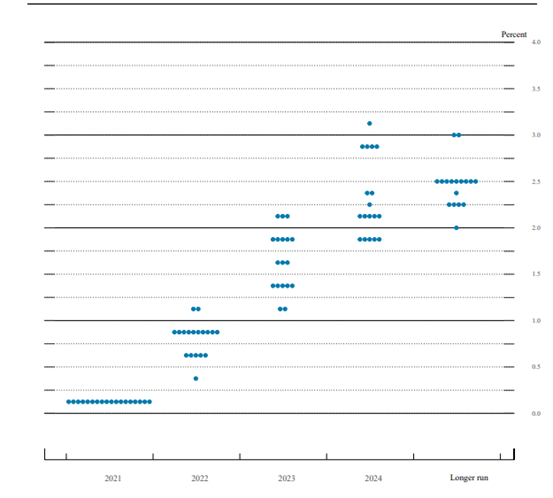

12月FOMC会议的记录透露出比市场之前预期更加强硬的信息。从下图的点阵图(于12月中旬会议当晚发布)看,美国年内将加息三次,而且记录呈现的官员评论表明,对首次加息的中值预期值从2023年3月前移至2022年6月。这点与12月会议后发布的声明一致。FOMC评论也指出,“对较长期联邦基金利率的预期值一直没有上升”,而且“FOMC对所有基金利率的各项调查得出的结果大相径庭,所以,联邦基金利率前景不明”。

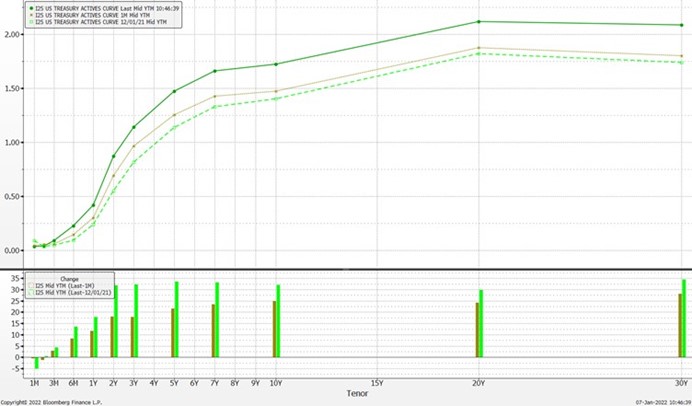

美国2年期债券收益率整体高于一个月前的水平,而中期收益率更是远高于一年前的水平

来源: Bloomberg, StoneX

美联储与会者再次确认,由于货币政策对就业最大化和物价稳定这两个关键指标的影响,相比资产负债表的转变更易预测和衡量,更直接且更易被大众理解,“委员会应以改变联邦基金利率目标区间为调整货币政策、支持其就业最大化和物价稳定目标的主要手段”。

12月点阵图

来源: U.S. Federal Reserve

债券政策;利空黄金?

至于减码债券购买与“资产负债表收缩”(即任由债券到期,不对债券收益再投资,从而削减资产负债表),“与会者指出,目前具备经济前景增强、通胀上升、资产负债表扩大的条件,可以加速正常化货币政策”。FOMC强调,启动资产负债表收缩的决定视乎数据而定,但“在联邦基金利率目标区间首次上调后的某个时间点启动资产负债表收缩或许可行”。资产负债表收缩意味着利多债券收益率,所以可能利空黄金。

关于这样的政策对债券收益率曲线的真实影响的看法则莫衷一是,有些观点认为可能导致曲线走平,也有观点援引影响长期收益率的因素众多的事实。

在通胀预期中仍有一个过渡性因素,FOMC预测2021年PCE结束于5%左右,但未来两年随着供应链困境局部缓解以及能源价格回落而可能下跌。

总结

简言之,“疫苗接种的推进与供应链困境破局有望支持经济活动持续扩张、就业继续增加、通胀下降,但经济前景依然面临风险,其中就有新冠病毒不断变异的威胁”。

另外,我们之前就指出,美联储声明中去掉“过渡性”的措词,会议记录解释去掉的原因是通胀居高不下且持续的时间长于之前预期,再加上劳动力市场改善,成为了做出削减每月净资产购买金额决定的契机,削减对象包括200亿美元美债和100亿抵押支持证券。当然,灵活性仍是关键词。

随着注意力越来越多地转向通胀目标与政策执行的关键驱动因素,即就业,非农就业报告也越来越受重视。

400-8428138

400-8428138