嘉盛行情分析

商品货币能否雄起

本文是我们《2022年全球市场展望》系列报告的一部分,在这个系列中,我们着重讨论了常见交易产品需重点关注的关键主题、趋势以及技术面水平。我们将在12月13日-20日期间于官网上线该系列报告,如欲阅读全文,请访问2022年展望页面。

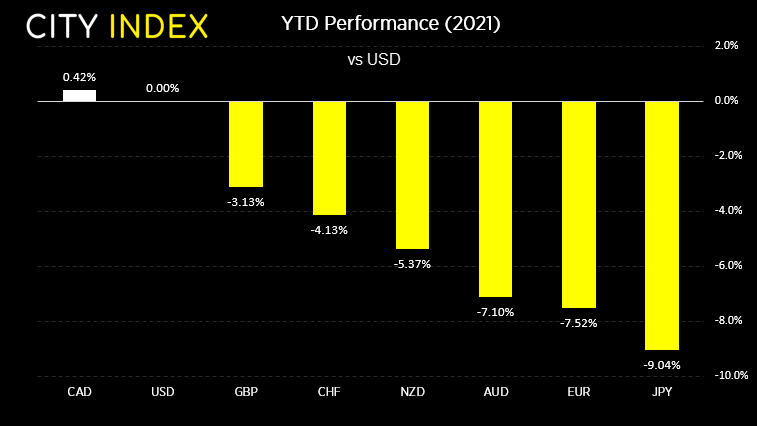

2021年对于大宗商品货币来说并不好过,截至12月中本文撰写时,澳元/美元今年迄今下跌了约7.5%,纽元/美元下跌5.5%,加元/美元仅上涨0.4%。支持大宗商品超级周期的呼声已逐渐消退,但我们仍对2022年扭转2021颓势抱有期许。此外,这三种货币都显露已于2020年疫情最严重时期构筑重大低点的强烈信号,这意味着今年的表现不佳可能只是更大范围看涨周期内的回调行情。

来源:Refinitiv

通货膨胀会引发商品货币竞相走高吗?

通胀显然是明年需要考虑的基调之一,如果通胀依然嚣张,同时需求保持强劲,大宗商品将有充足理由全线上涨,从而为澳元、纽元和加元等货币提供助力。但这可能也会导致美联储引入鹰派立场,各大央行或步调一致进入加息周期。鉴于美联储在货币政策方面的主导地位,其他央行或也将面临跟进的压力。

此情境下,上述判断可简单体现为利差及由此形成的各货币未来表现预期。对国内和相关基本面的进一步分析将有助于把握哪种货币将有望跑赢其对手货币。

注意产出缺口

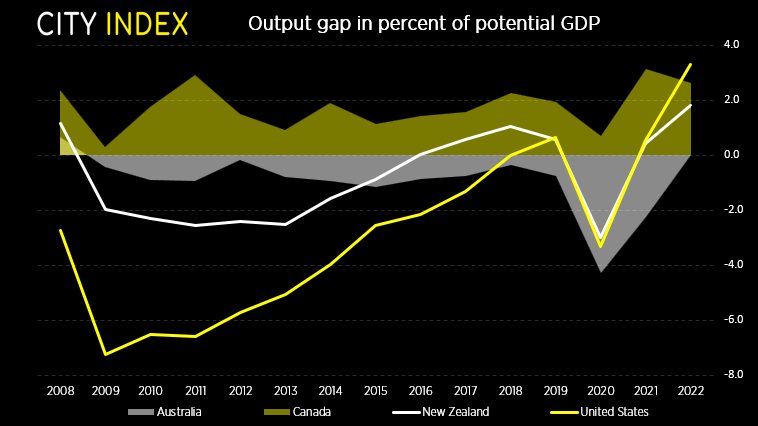

产出缺口能告诉我们一个经济体相对于其最大潜力的表现。简单地说,若产出缺口数据高于零,则说明经济正在变热,若为负值,则表明经济正在趋冷。

当然,还有一些比这更为重要的因素,且此类预测也远算不上完美,但国际货币基金组织(IMF)产出缺口预测可以让我们对未来经济走向有一个大概了解。2022年经济似乎有望表现出色。即使对这些数字不置可否,它们也能让我们知道哪些央行会先行收紧货币政策。

来源:International Monetary Fund

IMF产出缺口预测速览:

•预计美国明年产出缺口(相对于其国内生产总值)最大。

•加拿大排名第二(不过相较2021年有所缩减),新西兰排名第三。

•澳大利亚排在第四位,并有望自2008年以来首次缩小其产出缺口,但降幅仅为0.03%。

我们知道美联储正在缩减资产负债表,这本身就是一种紧缩政策。截至撰写本文时,美联储或将进一步加快紧缩步伐,并于明年开始加息。鉴于此,我们可以利用产出缺口预测来就明年商品货币兑美元的表现进行排序。

尽管如此,我们仍需考虑美联储的鹰派立场及其紧缩周期,在美元炒作热度消退和焦点转向周期性因素之前,商品货币可能一开始面临看跌,并于其后展开反弹。

澳洲联储:最“有所保留”的央行

近年来,澳洲联储在货币政策决策方面的表现一直很笃定。它是最后一个实施量宽的央行,且显然不急于退出量宽,开始加息。目前,该行决策者们计划在2024年(或2023年)首次加息。我们对他们是否真的会等那么长时间表示怀疑,但澳洲联储显然不急于摊牌,这就是为什么我们猜测澳元2022年相对于纽元和加元或表现不佳的原因,同时澳元仍将受益于明年全球经济反弹预期带来的看涨驱动。

来源:TradingView, StoneX

2021年的大部分时间,澳元都在就自2020年3月低点以来的反弹进行回撤。值得注意的是,货币对于2020年疫情低点构筑V型底部并虚假下破金融危机低点。鉴于V型底部通常标志着重要转折点,我们对澳元/美元能否很快再度逼近0.55区域表示怀疑。

周线图上可以看到,澳元/美元正试图在0.70和38.2%斐波拉契回档附近获撑。这里可能会成为一个过渡低点,但随着美联储带来的美元多头率先发力,我们也会考虑汇价或有新一轮下跌,探向0.6750 /50%回档。此外,货币对可能还在展开熊旗突破,预测目标位在0.6788/50%回档附近。

但周线图快速RSI(由艾略特波浪预测分析师Ian Copsey创建)显示,8月出现一个动量低点,且该指标自疫情低点以来从未超买。RSI还正在形成看涨背离,因此我们猜测回调时间有些过长了。如果明年年初成功守住0.70,我们会更确信这里就是真正的修正低点,从这里引出的38.2%投射位/0.8000区域2020年高点略下方为首个目标。

新西兰联储或可胜出

新西兰联储(RBNZ)助理行长最近表示,纽元升值有助于应对可贸易部门通胀。在0.75%的现金利率下,新西兰联储已经拥有了主要外汇中最大的国债利差。但其预期未来政策路线也在汇率趋势形成方面发挥着重要作用。因此,如果新西兰联储继续发出鹰派论调,其正利差优势将继续保持,纽元也有望斩获最佳表现。

该行最近预测,到2022年12月基本利率将略高于2%,这也意味着明年可能会有5次25个基点的加息。但是,如果新西兰联储决策者希望利率更高,而且经济数据也提供了进一步加息理由,他们甚至可能将利率上调至预测水平之上,而这将对纽元非常有利。

来源:TradingView, StoneX

澳元和纽元都在2020年形成了V型底部,并探入主要低点,整个2021年持续推低。但纽元/美元尚未构筑看涨背离,其快速RSI超卖程度也不及澳元/美元(后者RSI探入2020年3月低点)。我的看法是,因为动量降幅低于澳元,纽元总体更为强劲,但短线背离的匮乏意味着其还有进一步修正空间。纽元尚未测试0.6700附近38.2%回档。但如果它真的触及修正低点,那么像澳元一样,自此引出的38.2%投射位也将提供一个2022年初始目标。

如上所述,我们可以通过基本面来深入分析并预测既定时间轴上,哪种货币将表现更佳。随着2022年的到来,我们显然认为纽元可能是两者中表现更好的一方。

加元可能跑赢其他商品货币

在我们迈向2022年之际,加央行被视为最为鹰派的主要央行,这一判断理由充分。加拿大就业形势重回疫情前水平,随着新冠疫情翻篇(希望如此),石油需求有望回升。市场正在消化明年四次加息预期,若落实,加央行现金利率或自目前的0.25%升至1.25%(假设加息每次25个基点)。

显然,在分析美元/加元之时,油价是一个主要考虑因素,尤其短线。如果疫情后的复苏持续,那么石油需求也应随之升温,从而为加元和油价提供支撑。因此,我们相对看跌2022年的美元/加元,但与澳元和纽元一样,我们认为美元第一季度有望表现出色。

来源:TradingView, StoneX

周线图上可以看到,货币对现有跌势始于2020年3月,之后汇价于今年回调并在1.30略下方反弹停滞。引起我们注意的是货币对三次再度测试1.30受挫,并在2021年高点下方形成两次高点降低。

与澳元不同的是,加元和纽元相对美元的收益率利差均为正,而且这两家央行的加息速度预计都将快于美联储。因此,美元/加元在8月达到修正高点合情合理。这也意味着,若升穿1.30附近阻力区,看跌落空。

但随着时间的推移,如果周期性货币如我们猜测的那样占据主导地位,那么美元/加元可能逼近1.23和1.20附近低点。

如何在嘉盛交易平台上交易外汇、贵金属、大宗商品、股指、美港股、ETF等金融市场场外产品?

请按照以下简单的步骤开户

1. 点击账户开户页面,选择适合您的交易平台账户进行开户

2. 账户开通后进行账户注资

3. 下载安装并登录交易平台即可交易

400-8428138

400-8428138