嘉盛行情分析

市场巨震后A50指数酝酿反弹?收好这份股市“抄底指南”*

近期针对教育公平、互联网反垄断、房住不炒等政策从某种程度引发了市场情绪波动。。目前的关键问题在于,A50指数暴跌后行情何时才将启动?哪些行业或公司已显现出配置价值?

简单的结论在于——这一轮监管重新调整并非转瞬即逝,数据密集型的科技和平台公司和房地产可能仍会面临压力,而半导体本地化、网络安全、面向大众市场的国产品牌、创新药物、生物技术和绿色经济可能会得到支持。

中国市场经历“监管重置”

我们正处于中国经济和资本市场历史上的一个重要时刻。在经历了十年消除绝对贫困的进程后,中国正在将治理重点从增长转向平衡增长和可持续性的关系——社会公平、数据安全和自给自足等成为关键词。中国在过去9个月里对金融科技、大型科技、课后辅导、加密货币和碳排放等出台的新规,就佐证了上述“监管重置”(regulatory reset)的思路。

摩根士丹利近期就提及(报告已在附件中,“China's Regulatory Reset ”),在新的治理模式下,中国似乎试图遏制企业权力的上升,重新平衡经济份额,有利于劳动力市场,但这可能导致企业利润份额下降。与社会不平等、环境可持续性和数据安全风险加剧相关的行业面临监管阻力,而新框架为先进制造业、技术本地化和可再生能源提供政策支持。

目前,国际投资者仍在关注监管过度的风险,并等候进一步的信号,尤其是——科技公司离岸(香港)IPO的恢复、平台公司的员工福利和等其他问题到进一步确认、中概股上市底稿审计准入争议解决的进展,以及高层决策者针对如何遏制近期监管变化造成的溢出效应的更明确指引。

之所以近期中国股市剧烈波动,也因为在相关受到影响的板块中,除了地产表面估值偏低,其他都具备高估值的特征。同时,虽然地产表面估值低,但远期宏观走弱的确定性高。而且与地产息息相关的板块众多,对地产风险暴露大的银行、保险、低端机械等都是权重股,与地产藕断丝连的白酒的持续下挫也打击了市场整体情绪,并带动了抱团的消费股下挫。 此外,医疗、消费行业估值高、被深度抱团,流动性的缺失形成了正反馈的下跌机制。

除了各界关注度较高的教育“双减政策”出台,7月24日,市场监管总局对腾讯处以 50万元人民币罚款,并责令腾讯及相关公司放弃独家音乐版权;此外,外卖送餐员收入、安全、保障指导意见发布,相关平台企业的成本必然会走升。 据笔者了解,近期不少投行、基金都在忙于重新调整对部分公司的估值模型,教育、平台类公司首当其冲。

在一系列变动下,机构也在调整估值模型。国际投行Jefferies方面表示(报告已在附件中,Education:Modeling Impacts From The Published Policy),根据最新测算,该机构对于新东方(EDU)2022年、2023年财年的营收预测分别下调66%和84%,对好未来(TAL)2023年和2024年财年的营收预测分别下调94%和97%。

再如,外卖配送保障指引中长期有助提升行业规范,但可能逐渐提升配送成本,因此机构也仍需重新估值。

交银国际就表示(报告已在附件中,《外卖配送保障指引或逐渐提升配送成本,中长期看技术优化》),外卖送餐员收入、安全、保障指导意见发布,根据各地对灵活就业人员的政策情况,我们认为工伤险率先全面落地,其他如养老、医疗险仍需细则指引。”对标京东物流,仓配相关运营人员人均总成本(工资+社保)估计约为6400元/月,人均缴纳社保2400元/月,占工资27%。对于外卖平台,短期增加0.03~0.04元/单的工伤责任险成本,按0.5元/单盈利假设,估计对利润影响约 5~7%。未来成本应是逐步增加趋势,但同时也可能通过其他变现途径提升盈利能力。

A50暴跌或有弱反弹机会

A50指数聚集了大金融(证券、银行、保险)、地产、消费等板块,也是过去几周市场暴跌的重灾区。

嘉盛集团全球研究主管Matt Weller近期就对该指数进行了技术分析——观察A50指数的走势图便可发现(https://www.forex.com/en-ca/market-analysis/latest-research/china-a50-index-in-focus-assessing-the-fallout-from-last-weeks-selloff/),该指数在7月26日开始的那周初跌破了年初以来的低点16500点左右的支撑位后,整体指数瞬间崩溃,逼近下一个主要支撑位15000点左右。尽管此后价格在该区域上方趋于稳定,但A50的技术前景仍然脆弱。14日相对强弱指数(RSI)仍处于看跌通道内,显示出不断增加的抛售压力,看跌者暂时占据上风。

富时中国A50指数走势。来源: Tradingview, StoneX(截至北京时间8月2日收盘)

不过,短期的反弹趋势也需要把握。8月2日,价格走势形成“看涨吞噬蜡烛”,短期内可能会反弹到之前的16500,这也是之前的支撑位,如今则成了A50指出短期反弹的关键阻力位。若反弹无法持续突破,则A50指数仍趋于下行,若看跌者再次占据主导,很可能会将这个陷入困境的指数推向14000点。

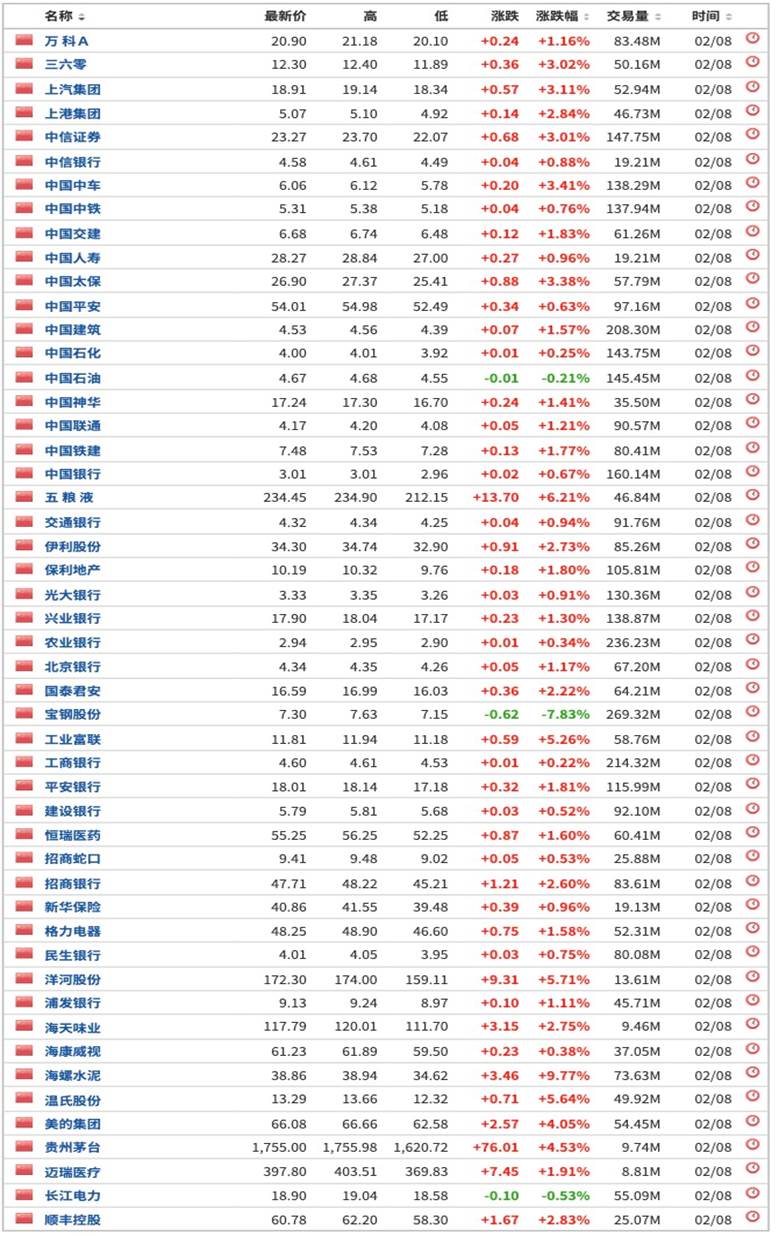

再进一步观察一下A50指数的成分股,尽管地产、保险等情绪低迷,但不乏板块存在反弹的机遇,毕竟估值已经跌到极低的水平。

富时中国A50 成分股。来源:Investing.com

例如,我们认为证券行业进入布局区间。年初至今,虽然证券公司业务净收入保持两位数增速,其中投行业务、资管业务表现优异,近期两市成交量也连续突破万亿元大关,但二级市场走势不佳,上半年证券指数下跌11.04%,7月再度下跌8.17%。当前,资本市场改革已成国家战略,科创板、注册制等改革成效显著,同时监管层大力推动资本市场对外开放,证券行业迎来发展机遇。财富管理、投顾等业务迎来前所未有的发展良机,资管产品有望集中爆发,增厚企业业绩。

此外,近期权重银行板块大跌也拖累了指数。此前的全面降准暂时仍未提振银行股,但较低基数之下,机构普遍预计不少优质银行中报净利润增速超20%,亮丽的中报业绩有望催化银行板块中报行情,短期内优质银行股价有望反弹。尤其是零售银行受经济下行及金融让利影响较小,回调带来优质银行的配置机会。

消费龙头部分也在A50指数中。今年以来,以新能源、光伏等景气板块为首的“宁组合”持续跑赢“茅指数”,但消费等大白马萎靡不振。但不乏基金经理认为,低估值板块存在估值修复的机会。例如,短期得益于收入水平的恢复,非酒类消费品后续估值有望逐步修复,包括从家电到食品等近期杀跌较为严重的板块。事实上,8月3日,部分家电龙头就暴力反弹,一些食品消费类龙头也反弹强劲,反而半导体、光伏等热门概念出现回调迹象。

“热门赛道”如何继续掘金

除了A50指数外,各界最关注的热门赛道在大涨后,下半年是否还有掘金机会?

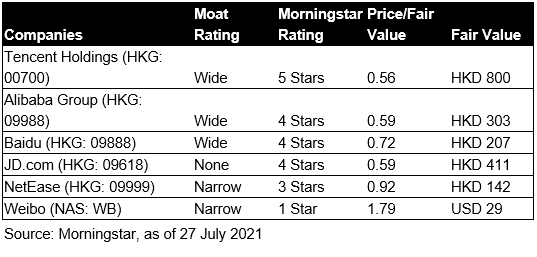

就互联网科技公司而言, 例如阿里巴巴、腾讯控股、美团、拼多多、京东等持续受到反垄断等政策扰动,多数公司的当前股价仅只有机构给出的目标价/公允价的40-50%。其中不乏长期性价比较高的标的,只是各家情况的差异度加剧,政策不确定性压制了市场抄底冲动。

晨星对于部分公司的公允价值估值

就机构此前最为看好的腾讯(0700 .HK)而言,积极的一面是,腾讯相比起阿里的反垄断罚款较低,以及腾讯并未被要求出售酷我音乐和酷狗音乐。同时,独家音乐版权协议的终止也在预料之中。7月24日,市场监管总局对腾讯处以50万元人民币罚款,并责令腾讯及相关公司放弃独家音乐版权。独家版权开放利好网易云音乐提升用户留存,但大部分用户听歌习惯已经形成,腾讯音乐仍有望保持歌曲覆盖及播放量领先。

然而,不确定性也导致股价近期反弹乏力。市场不确定腾讯和互联网公司的其他业务是否会进一步收紧。例如,投资者担心游戏可能是一个潜在的目标。截至8月3日收盘,腾讯报411.6港元,受当日“央媒炮轰网络游戏”等言论的扰动,当日大跌超7%。

腾讯股价走势。来源:Tradingview,截至2021年8月3日收盘

目前,晨星(Morningstar)仍给予腾讯800港元的目标价。鉴于政府对平台经济的支持和该行业的战略重要性,晨星没有改变对中国互联网公司的公允价值估计,因为基本面完好无损,在现阶段不太可能出现严重的打击和重大的公允价值破坏。只是在监管风险消退之前,投资者可能仍会持观望态度。(报告在附件中——Regulatory Concerns Over China Internet Stocks_20210726)

比起腾讯,阿里在中国政府监管行动中成为首当其冲的目标。中国政府去年对阿里巴巴发起了反垄断调查。随后,蚂蚁集团IPO计划临门搁置。今年早些时候,阿里巴巴因违反《反垄断法》被处以28亿美元的创纪录罚款,该公司经营方式也不得不随之调整。

阿里股价疫情期间大幅上涨,2020年10月中旬攻入314美元历史高点。自那以来,股价大幅下挫,上周跌至179美元年内低点。价格此后略有回升,但目前日线图仍然看跌。嘉盛集团分析师Joshua Warner近期提及(https://www.forex.com/en-ca/market-analysis/latest-research/where-next-for-alibaba-shares-ahead-of-its-quarterly-results/),阿里股价目前交投于200日和50日均线下方,也低于10月中旬以来下行趋势线。RSI仍高于超卖区域,支持进一步走低。即时支撑位见于周五低点190美元,然后是年内低点179美元。此外,2020年低点170美元可能也会充当支撑。反之,阻力位可见于心理关口200美元,然后是50日均线211美元。若升穿,或测试下行趋势线220美元。多头需拿下230美元6月高点才能获得动能。

阿里巴巴股价走势。来源:Tradingview,截至2021年8月2日收盘

值得注意的是,券商认为今年阿里股票的抛售可能过头了,他们仍对阿里前景极为乐观。覆盖该股的51家券商目前对该股的平均评级为“买入”,目标价285.74美元,这意味着当前股价存在46%的潜在上涨空间。(嘉盛集团近期对阿里财报前瞻分析,下同:https://www.forex.com/en-ca/market-analysis/latest-research/where-next-for-alibaba-shares-ahead-of-its-quarterly-results/)

下一步关注的重点仍在于阿里服务生态中的活跃消费者数。阿里上一财年活跃消费者突破10亿大关,移动活跃用户增长7900万,达到9.25亿。分析师普遍预计二季度利润同比下降,原因为公司在扩大用户基础和向商家提供折扣方面更多资金投入导致其核心商务业务收入缩减。上述损失加之其数字媒体和娱乐公司业务亏损,还有涵盖地图导航到生鲜快递等其他业务亏损,预计将抵消云计算部门实现的持续获利,而云计算是阿里其他业务中去年唯一获利部门。

再看美团(3690 .HK)。人员成本的攀升可能是近期冲击市场情绪的关键。根据交银国际(报告在附件中,《2 季度预览:业务变现稳定增长,中长期可缓释骑手社保成本压力》),估算骑手社保成本,预期短期工伤责任险先落地,中长期仍需更多政策指引,但多种变现策略及规模化效应仍为外卖盈利带来机会。 该机构下调目标价到342港元(原394港元),对应2021/22 年市销率16倍/10 倍,维持买入,但下行风险仍在于监管趋严、新用户获取难度大。

美团股价走势。来源:Tradingview,截至2021年8月3日收盘。

相比起受政策冲击较大的上述公司,此前被一众机构增持的小米(1810 .HK)仍吸引眼球,出海和高端化是近期的两大关键词。目前小米手机线上市占率提升至38%,而线下份额仅约7%,有较大提升空间;高购买力的西欧、北欧市场运营商渠道有提升空间。就IoT而言,生态链持续输送单品,短期变现仍以电视及音箱的广告及订阅为主;此前引发关注的“造车”模式仍在探索,但小米在品牌认知、供应链、技术等的确存在优势。

小米股价走势。来源:Tradingview,截至2021年8月3日收盘

400-8428138

400-8428138